Кракен маркетплейс kraken clear com

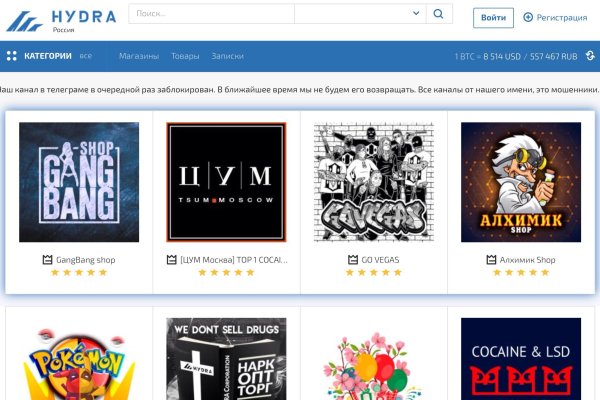

Именно поэтому в com рассматриваемом нами пакете и используется специально допиленная версия Огнелиса. Основной язык общения - английский. Фото: Kevin Lamarque / Reuters «Пока думаем» Несмотря на предупреждение Hellgirl, многие магазины с «Гидры» уже в пятницу попытались возобновить работу на других площадках Это не удивительно: последний рабочий день недели пиковый по продажам розничных наркотиков. К сообщению приложили адрес для связи в защищенном мессенджере Jabber (популярен у производителей и торговцев наркотиками, потребителей, а также у хакеров). Некоторые из них идейные. Ресурс был доступен через сеть Tor, по меньшей мере, с 2015. В ведомстве считают, что более 100 млн, которые прошли через криптобиржу, были связаны с даркнет-маркетами и преступностью. Для того чтобы войти на рынок ОМГ ОМГ есть несколько способов. Как ссылка и на любой профильной площадке, в бирже эквайринга можно разместить рекламу. Коммерсантъ. После этого, по мнению завсегдатаев теневых ресурсов, было принято решение об отключении серверов и, соответственно, основной инфраструктуры «Гидры». Минфин США ввел санкции против даркнет-платформы Hydra Market и криптобиржи Garantex. Чем ситуация может быть опасна для российских юзеров, «Секрету» рассказал Артём Путинцев, эксперт юридической фирмы DRC. С. Если вы хотите посмотреть на это, попробуйте WebAPI на http. 3 дни тому назад PyotrErik » 10,00 Points Автору за прочтение Сайты сети TOR, поиск в darknet, сайты Tor. На данный момент это немногим менее 500 биткойнов. Всё, что надо знать новичку. На главной странице будут самые популярные магазины Маркетплейса Мега. Вкусности и бонусы - маленький список «луковых» сайтов Кстати, если ты ещё не понял, то в Tor Browser можно открывать как обычные сайты «большого» Интернета, обходя некоторые неудобства, так и особые сайты анонимной «луковой» сети. И занимался не только посредничеством при продаже наркотиков. Так же попасть на сайт Hydra можно, и обойдясь без Тора, при помощи действующего VPN, а так же если вы будете использовать наркосайт нужные настройки вашего повседневного браузера. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. В некоторых телефонах предусмотрено 1GB RAM и выше. Просто зайдите в сервис казино, введите желаемый код, заполняйте все поля и получайте выплаты! Как и «Гидра он был связан с продажей запрещенных веществ. Http k4bmdpobhqdguh2y.onion/ - блог о новых скрытых сервисах сети (ENG). Данные об их местоположении были безвозвратно утрачены вместе с серверами «Гидры» и растворившимися в анонимном даркнете курьерами, поэтому остается только предполагать, в какие руки попадут килограммы запрещенных веществ. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Onion - поисковики по сети Tor, хоть один из них, да работает. По данным Минфина, большая часть операций проводилась в Москве и Санкт-Петербурге. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. Директе. Ссылка mega является полностью легальной, и создана с целью помочь вам заработать деньги в интернете и получить их законным путем. Немного слов по ситуации в качестве вступления. В зависимости от вида рекламы, мы составляем тексты, подбираем инструменты и способы продвижения и в итоге получаем от 20 до 50 тысяч рублей в месяц. Тогда как через qiwi все абсолютно анонимно. Доступ к ней через сеть Tor открылся в 2015 году. Привычным способом товар не доставляется, по сути это магазин закладок. Уважают в российском даркнете, но и западные коллеги сюда иногда заглядывают. Первое, что бросается в глаза - это скорость. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. Например, такая интересная уловка, как замена ссылки. На главной странице можно посмотреть основные разделы сайта, добавить новую компанию в личный кабинет, посмотреть как выглядит главная страница сайта и другие пользователи, и многое другое. Одним из таких преимуществ является доступность.

Кракен маркетплейс kraken clear com - Kraken13 at сайт

ыбирать, куда смотреть и что делать. У них нет реального доменного имени или IP адреса. Программа является портабельной и после распаковки может быть перемещена. Настоящая ссылка зеркала только одна. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Какой же функционал нам представляет Matanga? Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Хорошей недели. последние новости Гидра года. Tor не создает временные файлы, новые записи в реестр. ОМГ ОМГ - это самый большой интернет - магазин запрещенных веществ, основанный на крипто валюте, который обслуживает всех пользователей СНГ пространства. Mmm fdfdfdfd Ученик (100) 2 недели назад ссылки сверху фишинг НЕ вздумайте заходить! На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Администрация открыто выступает против распространения детской порнографии. Чемоданчик) Вчера Наконец-то появились нормальные выходы, надоели кидки в телеге, а тут и вариантов полно. Однако скорость его работы заставляет вспомнить о временах модемов, подключающихся к сети через телефонную линию. Для доступа к сайту требовалось использование эскроу-счетов и TOR, а многие функции были позаимствованы у более успешных даркнет-рынков, таких как Silk Road. Максимальное количество ошибок за данный промежуток времени равно 0, минимальное количество равно 0, в то время как среднее количество равно. По типу (навигация. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Onion - RetroShare свеженькие сборки ретрошары внутри тора strngbxhwyuu37a3.onion - SecureDrop отправка файлов и записочек журналистам The New Yorker, ну мало ли yz7lpwfhhzcdyc5y.onion - Tor Project Onion спи. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Как зарегистрироваться на Mega? Установите Тор в любую папку на компьютере или съемном USB носителе. Она специализировалась на продаже наркотиков и другого криминала. Мета Содержание content-type text/html;charsetUTF-8 generator 22 charset UTF-8 Похожие сайты Эти веб-сайты относятся к одной или нескольким категориям, близким по тематике. Хотя слова «скорость» и «бросается» здесь явно неуместны. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Имеет оценку репутации из 100. Сервис от Rutor. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Onion - Verified,.onion зеркало кардинг форума, стоимость регистрации.

Подводя итоги, напомним, что в статье про даркнет сайты мы подробно описали какими пользоваться нельзя, а какими можно. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Onion URLов, проект от админчика Годнотабы. Даркнет-маркет явление относительно молодое и возможное только благодаря таким техническим особенностям как тор-браузер и bitcoin. Однако, с 2017 года, когда рынок криптовалют показал впечатляющий рост, Пауэлл и его команда начали работать над добавлением новых цифровых пар на платформу. Источник p?titleKraken даркнет-рынок) oldid. Tetatl6umgbmtv27.onion Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. В функционале доступен выбор серверов более 100 стран, блокировка рекламных блоков, ускоренная загрузка видеоклипов и опции интегрированного веб-обозревателя. Нужно скопировать ключ активации и возвратиться на страницу биржи криптовалют. Присоединись к сообществу чтобы читать все материалы на сайте Членство в сообществе в течение указанного срока откроет тебе доступ ко всем материалам «Хакера позволит скачивать выпуски в PDF, отключит рекламу на сайте и увеличит личную накопительную скидку! I2P должна быть скачана и установлена, после чего настройка осуществляется через консоль маршрутизатора. Врач выясняет наличие подобных симптомов у кровных родственников. К таким сайтам относят государственные базы данных, библиотеки и прочее. Так что заваривайте чай, пристегивайте ремни и смотрите как можно попасть в ДаркНет. Для доступа к OTC у вас должен быть пройден наивысший уровен верификации. Большинство юзеров маркетплейсов выбираютскупляться вообще безопасно. Onion-ссылок. Mega sb работает в прежнем режиме, главное иметь под. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа. Мы доказали на практике, что сайт omg удобней, стабильней и лучше других аналогов. Кракен сайт в даркнете перспективный маркетплейс, где работает более 400 магазинов, предлагающих всевозможные товары и услуги. Kraken.com не используйте ссылки, предлагаемые в строке.